新型コロナウイルス感染症

経営改善について

資金調達について

皆さんこんにちは。中小企業診断士の木戸です。

新型コロナウイルス感染症関連の経済対策情報は日々新しくなっています。

今回は第2次補正予算案についてです。

令和2年5月27日時点でのまとめ、以下、経済産業省HPからの情報を引用

1.資⾦繰り対策 【10兆9,405億円】

①⽇本政策⾦融公庫等による実質無利⼦融資の継続・拡充(中⼩・⼩規模事業者向け)【5兆5,683億円】

・⽇本政策⾦融公庫及び商⼯組合中央⾦庫(危機対応融資)等が「新型コロナウイルス感染症特別貸付」等を継続し、さらに貸付上限額と利下げ限度額の引き上げを実施。

②⺠間⾦融機関を通じた実質無利⼦融資の継続・拡充(中⼩・⼩規模事業者向け)【3兆2,375億円】

・都道府県等による制度融資を活⽤した⺠間⾦融機関の実質無利⼦融資を継続し、さらに融資上限額の引き上げを実施。

③資本性資⾦供給・資本増強⽀援(中⼩・⼩規模事業者向け)【1兆2,442億円】

・⻑期⼀括償還の資本性劣後ローンを供給するとともに、中⼩機構出資の官⺠連携のファンドによる出資や債権買取等を実施。

④危機対応融資及び資本性劣後ローン(中堅・⼤企業向け)【8,905億円】

・⻑期・低利の融資を実施するとともに、財務基盤が悪化している事業者に対して、資本性劣後ローンを供給。

2.持続化給付⾦ 【1兆9,400億円】

・新型コロナウイルス感染症の拡⼤により⼤きな影響を受けている事業者に対して、事業全般に広く使える給付⾦を⽀給。⾜下の状況等を踏まえ積み増し。

3.家賃⽀援給付⾦ 【2兆242億円】

・新型コロナウイルス感染症を契機とした5⽉の緊急事態宣⾔の延⻑等により、売上の急減に直⾯する事業者の事業継続を下⽀えするため、地代・家賃の負担を軽減することを⽬的として、テナント事業者に対して給付⾦を⽀給。

4.中⼩企業⽣産性⾰命推進事業による事業再開⽀援 【1,000億円】

・業種別ガイドライン等に基づいて中⼩企業が⾏う、事業再開に向けた消毒設備や換気設備の設置などの取組を⽀援。

5.中⼩・⼩規模事業者向け経営相談体制強化事業 【94億円】

・各市町村へ専⾨家を派遣し、中⼩・⼩規模事業者からの相談に対応する体制を整備。また、商⼯会・商⼯会議所の相談受付体制を強化。

6.感染症対策関連物資⽣産設備補助事業 【22億円】

・抗原検査機器やN95マスク等のニーズが⾼い物資について、⽣産設備の整備・増強に係る費⽤を補助し、国内における供給の拡⼤を図る。

当社からのアドバイス

中小企業白書によると負債が資産を上回っている「債務超過」の中小企業は33.4%(2016年)あり、その割合は減少傾向にあります。しかし、リーマンショック後には債務超過企業の割合は増加していました。

新型コロナの感染拡大によって、多くの中小企業は売上高が減少し、赤字となれば純資産が薄い企業は一気に債務超過に陥る可能性があります。債務超過となると金融機関からの資金調達はハードルが高くなります。(全くできないわけではありません。)

今回の2次補正予算を踏まえたうえで、資金繰りを改善する方法を3つご紹介します。

(1)債務超過に陥る前(今期中)に来期以降も見越して資金調達する

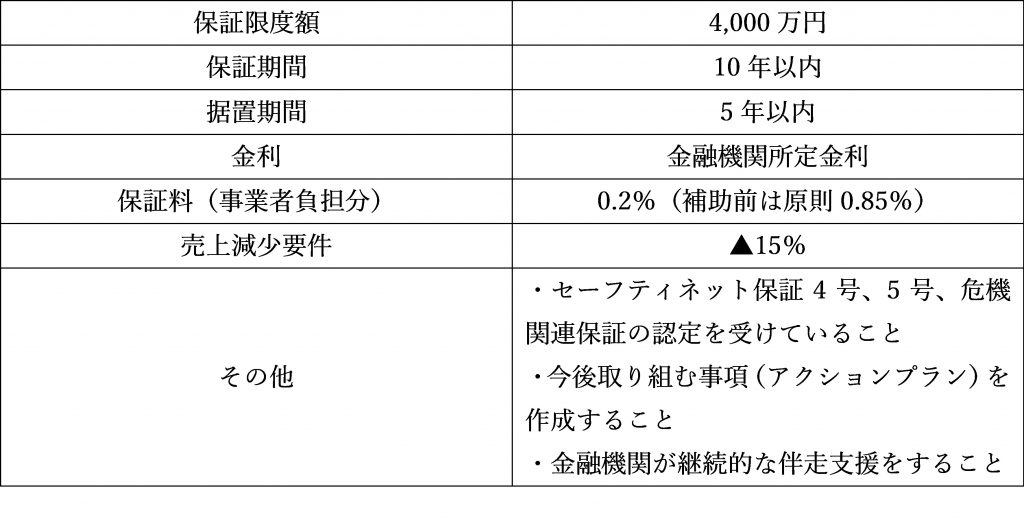

日本政策金融公庫、商工組合中央金庫等の特別貸付の貸付限度額や利下上限額が引き上げられています。また、都道府県等による制度融資を活用した保証協会付き融資の保証料減免や利子補給についても上限が引上げられました。

既に資金調達をされた方も追加で借入をして、とにかく手許キャッシュを潤沢にすることで、コロナ渦に対応します。

(2)過度な借入を行う前にリスケジュールする

既に資金調達をした企業や一定の売上があり、借入金の返済さえなければ資金繰りが回る状態であれば、リスケジュールにより毎月の元金返済を軽減またはストップすることも選択肢に入れてみてはいかがでしょうか。

リスケジュールだけは避けたいと考える経営者は多いと思いますが、今、債務を必要以上に増やしてしまうとコロナ渦後の再生時に過大な債務が足かせとなる危険性もあります。

この場合は、経営改善計画策定および実行支援とセットで検討しましょう。助成金の活用ができれば認定支援機関の支援を受けながら、計画策定が可能です。

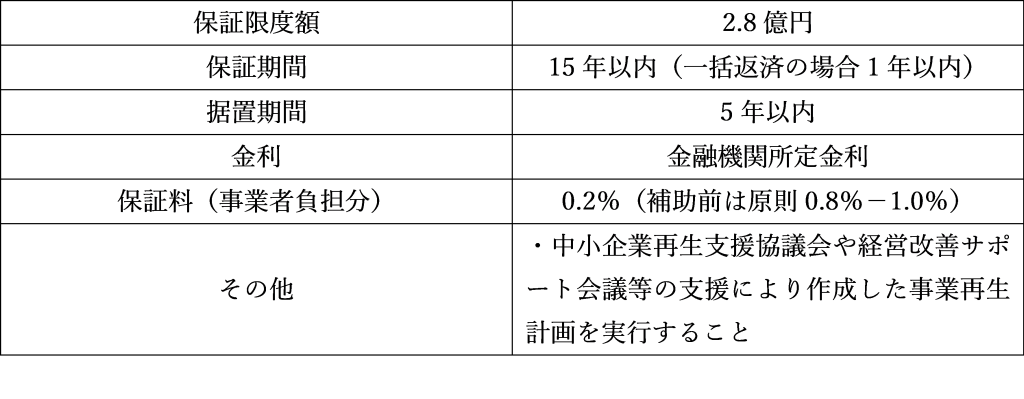

(3)資本性劣後ローンの活用による(みなし)自己資本の増強

資本性劣後ローンという名前はあまり聞きなれないことがかもしれませんが、⽇本政策⾦融公庫、商⼯組合中央⾦庫では、⾦融機関が資本とみなすことができる⻑期⼀括償還の資本性劣後ローンを取り扱っています。金融機関が自己資本とみなすことによって、民間金融機関からの金融支援も期待できるため、資金繰りが劇的に改善されることもあります。

ただし、資金調達は一時的な対策でしかありません。

今、経営者は何を考え、何を意思決定し、何を実行しなければならないのか。

また、自社にとって必要な支援は一体何なのか。

当社では、業界歴20年のコンサルタントと金融機関出身のコンサルタントが、資金調達や経営改善計画書策定および資本性劣後ローンでの調達など金融支援から経営改善支援まで一貫して対応させていただきます。