経営基盤の強化

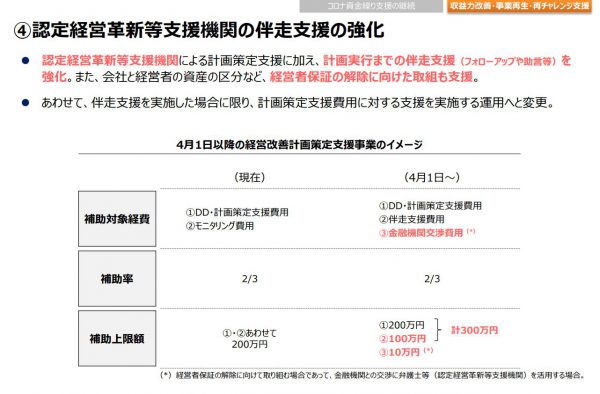

経営改善計画策定支援事業

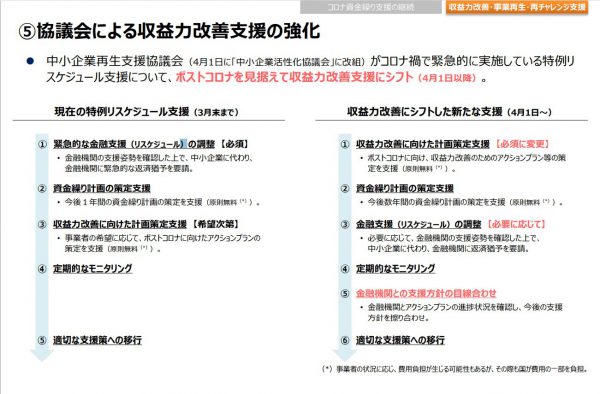

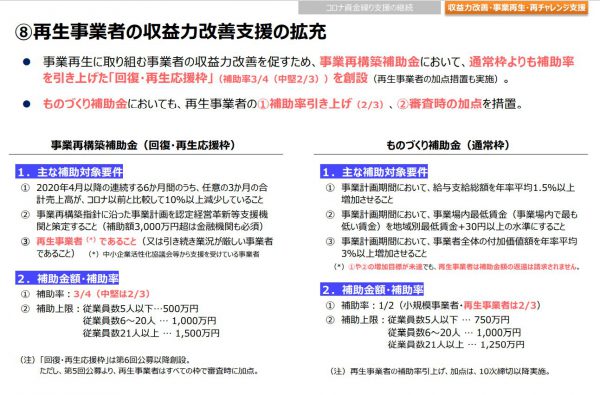

補助金について

資金調達について

皆様、こんにちは。中小企業診断士の木戸です。

本日は経済産業省の「新型コロナウイルス感染症関連」の支援策についてです。

経済産業省には新型コロナウイルスによる企業への影響を緩和し、企業を支援するための施策があります。支援策は、大きく分けて下記の6種類です。

1.資金繰り支援(貸付・保証)

2.新型コロナウイルス対策補助事業

3.中小企業・小規模企業の相談窓口

4.現地進出企業・現地情報及び相談窓口(ジェトロ)

5.輸出入手続きの緩和等

6.下請中小企業への配慮要請

1.資金繰り支援(貸付・保証)

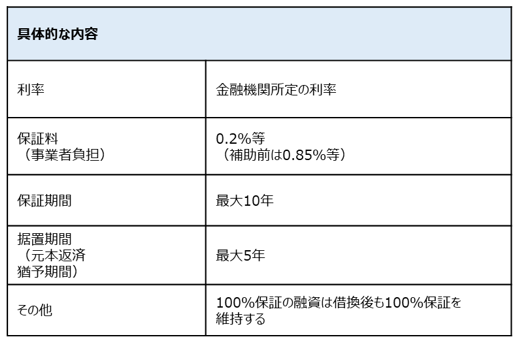

(1)セーフティネット保証4号・5号

①4号:⾃治体からの要請に基づき、 別枠(最⼤2.8億円)で100%保証。

(売上高が前年同期比▲20%以上減少の場合)

②5号:重⼤な影響が⽣じている業種に、 別枠(最⼤2.8億円)で80%保証。

(売上高が前年同期比▲5%以上減少の場合)

セーフティネット保証は、事業所の所在地の市町村(または特別区)の商工担当課等の窓口に認定申請書を提出し、認定を受け、希望の金融機関または所在地の信用保証協会に認定書を持参のうえ、保証付き融資を申し込むことが可能です。

(信用保証協会または金融機関による審査の結果、ご希望にそいかねる場合がありますのでご注意ください。)

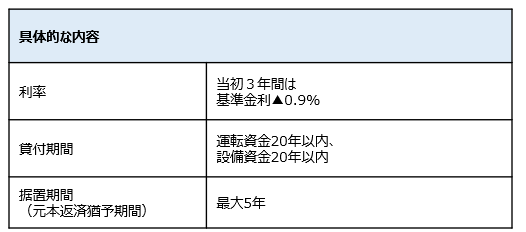

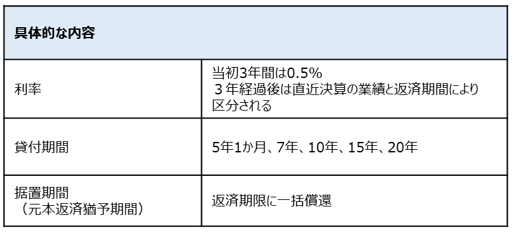

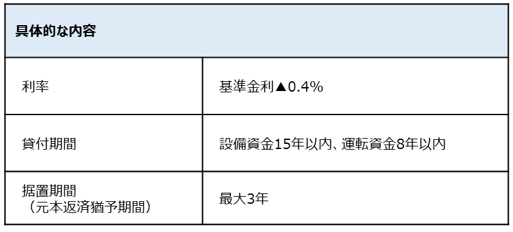

(2)セーフティネット貸付

経済産業省の要請により、日本政策金融公庫では新型コロナウイルス感染症に関する特別相談窓口を開設しており、セーフティネット貸付の要件を緩和し、支援対象を今後の影響が懸念される事業者にまで拡大されています。

2.新型コロナウイルス対策補助事業

(1)マスク生産設備導入補助事業

マスク不足を解消するため、国からの増産要請を受けてマスク生産設備を導入する事業者に対して補助金を交付するものです。マスクの安定的な供給量の確保を早期に実現することを目的に広く募集されています。

①公募期間

令和2年2月20日(木曜日)~令和2年3月11日(水曜日)12時必着

②補助対象者

国からの増産要請を受けて、マスク生産設備を導入した事業者

③補助上限額

原則3千万円/製造ライン(補助率:中小企業3/4、大企業・中堅企業2/3)

(2)生産性革命推進事業

①ものづくり・商業・サービス生産性向上促進事業(ものづくり補助金)

中小企業・小規模事業者が実施する設備投資にかかる費用の一部を補助するものです。

補助額 100万円~1000万円、補助率 中小企業1/2 小規模事業者 2/3

公募開始予定:2020年3月頃

②小規模事業者持続的発展支援事業(持続化補助金)

小規模事業者が取り組む販路開拓や生産性向上の取り組みを支援するものです。

補助額 ~50万円、補助率 2/3

公募開始予定:2020年3、4月頃

③(IT導入補助金)

バックオフィス業務の効率化等の付加価値向上に繋がるITツール導入を支援

補助額 30万~450万円、補助率 1/2

公募開始予定:2020年5月頃

3.中小企業・小規模企業の相談窓口

新型コロナウイルスの流行により、影響を受けるまたは、その恐れがある中小企業・小規模事業者を対象として相談窓口を設置し、経営上の相談を受け付けています。

相談窓口は、日本政策金融公庫、商工組合中央金庫、信用保証協会、商工会議所、商工会連合会、中小企業団体中央会及びよろず支援拠点、並びに全国商店街振興組合連合会、中小企業基盤整備機構及び各地方経済産業局等です。

4.現地進出企業・現地情報及び相談窓口(ジェトロ)

ジェトロ現地事務所等で収集した「操業再開に向けた中国の省市別支援策」や、「ビジネス短信」、新型コロナウイルス関連相談窓口連絡先(東京03-3582-5651。現地日系企業の皆様は、最寄りのジェトロ事務所まで)が設置されています。

5.輸出入手続きの緩和等

新型コロナウイルスの流行に伴う輸出入の遅延等が見込まれることから、新たな特例措置も含め、貿易管理上の注意事項とそれに対する相談窓口が設置されています。

6.下請中小企業への配慮要請

新型コロナウイルスの流行により、国内の生産活動への影響が懸念されています。その影響により、不当な取引条件の押しつけを行わないなど、下請中小企業への配慮について、関係団体(1,129団体)を通じ、親事業者に要請されています。

今般の新型コロナウイルス流行により、既に倒産している企業もあり、業種を問わず多くの事業者様が、売上やサプライチェーン、従業員の働き方、資金繰りなど経営に影響が出ていると思います。

経営へのダメージを少しでも軽くし、流行が解消されたときにはしっかりと回復できるよう、様々な支援策を積極的に活用することをご検討されてはいかがでしょうか。

当社では、経営改善計画策定支援を含む資金繰り改善支援や民間金融機関や政府系金融機関からの資金調達支援、ものづくり補助金の申請支援などの実績もございますので、お気軽にお問合せください。

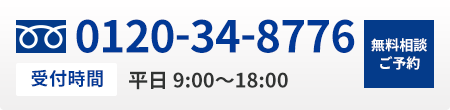

【お問合せ先】

<参照:経済産業省ホームページ

https://www.meti.go.jp/covid-19/index.html>