新型コロナウイルス感染症

補助金について

資金調達について

こんにちは、中小企業診断士の木戸です。

本日、令和3年度補正予算案が閣議決定され、中小企業支援策として、事業復活支援金や資金繰り支援、ものづくり補助金などの生産性革命推進事業、事業再構築補助金が予算として計上されています。

具体的な内容は下記の通りです(以下、経済産業省のチラシより)。

生産性革命推進事業のご案内

生産性革命推進事業は以前からある3補助金に加えて、事業承継・引継ぎ補助金が追加されました。

■ものづくり補助金 最大2,000万円の設備投資補助

■IT導入補助金 最大350万円のITツール導入補助(別途PC等の購入も支援)

■持続化補助金 最大200万円の販路開拓等補助

■事業承継・引継ぎ補助金 事業承継・引継ぎに係る取組を最大600万円補助

それぞれ制度の見直しがありました。ここでは、ものづくり補助金と事業承継・引継ぎ補助金をご案内します。

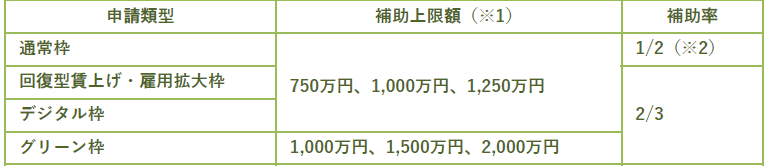

ものづくり補助金

*赤字など業況が厳しい中でも、賃上げ等に取り組む中小企業向けに特別枠を創設し、優先採択や補助率引上げを行います(最大1,250万円、補助率2/3)。

*グリーン・デジタル分野への取組に対する特別枠を創設し、補助率や上限額を引き上げます((グリーン枠)最大2,000万円・(デジタル枠)最大1,250万円、補助率2/3)。

*補助対象:革新的製品・サービスの開発又は生産プロセス等の改善に必要な設備投資等

*補助上限額と補助率:

(※1)従業員規模により異なる

(※2)小規模事業者・再生事業者は2/3

事業承継・引継ぎ補助金

*事業承継・引継ぎに係る取組を、年間を通じて機動的かつ柔軟に支援します。

*補助対象:

・事業承継・引継ぎ後の新たな取組に関する設備投資等

・事業引継ぎ時の専門家活用費用等

・事業承継・引継ぎに関する廃業費用等

*補助上限額と補助率:(補助上限額)150万円~600万円 (補助率)1/2~2/3

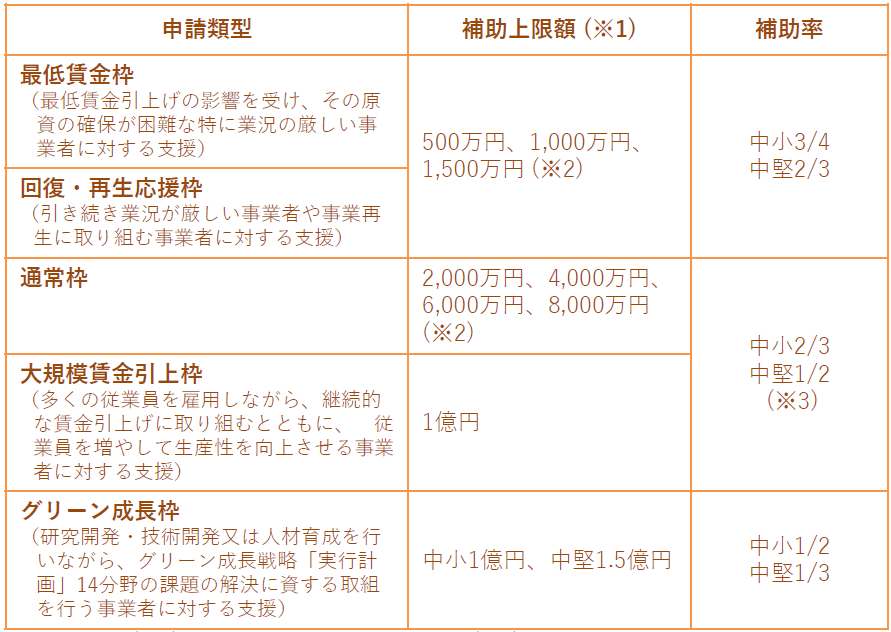

事業再構築支援のご案内

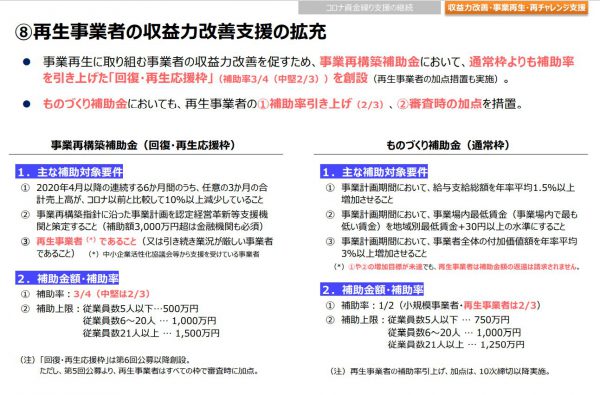

■業況が厳しい事業者や事業再生に取り組む事業者向けの特別枠を創設します

■グリーン分野での取組を重点的に支援する特別枠を創設します

*売上高減少要件を一部緩和するなど使い勝手を向上させます。

*業況が厳しい事業者や事業再生に取り組む事業者に対する特別枠を創設します。

(最低賃金枠等も継続)。

(最大1,500万円/補助率3/4(中小))

*グリーン分野への取組に対する特別枠を創設します。

(売上高減少要件撤廃、最大1億円/補助率1/2(中小))

*対象要件:

①2020年4月以降の連続する6か月間のうち、任意の3か月の合計売上高が、コロナ以前と比較して10%以上減少していること

(※)以下の要件は撤廃

「2020年10月以降の連続する6か月間のうち、任意の3か月の合計売上高がコロナ以前と比較して5%以上減少していること」

(※) 複数事業者が連携する場合は売上高減少分の合算が可能

②事業再構築指針に沿った事業計画を認定経営革新等支援機関と策定すること等

*開始時期:令和4年以降(補正予算成立後、詳細を調整)

*対象経費:建物費(※) 、機械装置・システム構築費、技術導入費、専門家経費、運搬費、クラウドサービス利用費、外注費、知的財産権等関連経費、広告宣伝・販売促進費、研修費(一部の経費については上限等の制限あり)

(※)移転に伴う一時的な貸工場等の賃借料についても建物費の一部として認める。

*補助上限額・補助率

(※1)補助下限額は100万円

(※2)従業員規模により異なる

(※3)6,000万円超は1/2(中小)、4,000万円超は1/3(中堅)

事業復活支援金

■法人は上限最大250万円を給付

■個人事業主は上限最大50万円を給付

*2022年3月までの見通しを立てられるよう、コロナ禍で大きな影響を受ける事業者に、地域・種問わず、固定費負担の支援として、5か月分の売上高減少額を基準に算定した額を一括給付します。

*上限額は、売上高に応じて三段階。売上高30%~50%の減少の上限額は売上高50%以上減少の上限額の6割となります。

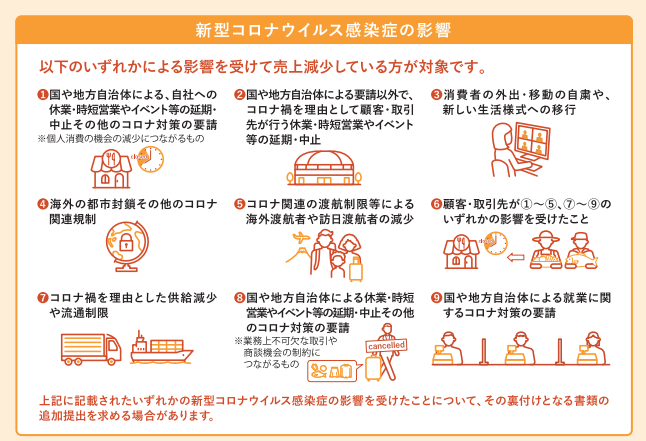

*対象者:新型コロナの影響で、2021年11月~2022年3月のいずれかの月の売上高が50%以上または30%~50%減少した事業者(中堅・中小・小規模事業者、フリーランスを含む個人事業主)

*開始時期:補正予算成立後、所要の準備を経て申請受付開始予定

*給付額:5カ月分(11月~3月)の売上高減少額を基準に算定

*上限額

資金繰り支援のご案内

■政府系金融機関の実質無利子・無担保融資を年度末まで実施

■資本性劣後ローンを来年度も実施

■伴走支援型特別保証の上限引上げのうえ、来年度も実施

*政府系金融機関による実質無利子・無担保融資の申込期限を年度末まで延長します。

*資産査定上「資本」とみなせるため、民間金融機関の支援が受けやすくなる日本政策金融公庫による資本性劣後ローンを来年度も実施します。

*金融機関の伴走を条件に保証料が引き下がる伴走支援型特別保証を、利用上限額を引き上げたうえで、来年度も実施します。

〇政府系金融機関による実質無利子・無担保融資

*対象者:新型コロナの影響で、売上が減少した中小企業

(小規模個人▲5%/小規模法人▲15%/その他▲20%)

*開始時期:受付中(期間を今年度末まで延長)

*無利子上限:日本政策金融公庫(中小)3億円、(国民)6,000万円、商工組合中央金庫3億円

*無利子期間:当初3年間

*貸付期間:運転資金15年以内、設備資金20年以内

*据置期間:最大で5年

〇日本政策金融公庫による資本性劣後ローン

*対象者:新型コロナの影響により、キャッシュフローが不足する企業や一時的に財務状況が悪化したため企業再建等に取り組む企業

*開始時期:受付中(来年度も実施)

*融資上限:日本政策金融公庫(中小)10億円、(国民)7,200万

*貸付期間:5年1か月、7年、10年、15年、20年

※元本については、期限一括償還

〇伴走支援型特別保証

*対象者:新型コロナの影響を受け、売上が15%以上減少した中小企業で、金融機関の継続的な伴走支援を受けながら経営改善に取り組む者。

*開始時期:受付中(来年度も実施)

*融資上限:6,000万円(現在は4,000万円。引上げ準備中。)

*保証料:原則0.2%

*保証期間:最大で10年

*据置期間:最大で5年

当社では、経営改善計画策定支援を含む資金繰り改善支援や民間金融機関や政府系金融機関からの資金調達支援、ものづくり補助金や事業再構築補助金の申請支援などの実績もございますので、お気軽にお問合せください。

予算案ですので、今後変更される可能性がありますので、ご注意ください。

【お問合せ先】

<参照:経済産業省ホームページ>