令和4年度補正予算案の資金繰り支援策について

こんにちは、伊藤です。

先日の木戸のブログにもございましたが、現在、弊社には資金繰りについてのご相談やリスケジュール、経営改善計画策定のご相談が増加しております。

また、私自身も経営改善のご支援で金融機関の方とお会いする機会があり、その際にも、複数の金融機関様から、リスケジュールのご相談が増加しているとお伺いしました。

中小企業・小規模事業者を支援するため、2022年11月8日に閣議決定された令和4年度補正予算案では、中小企業・小規模事業者を対象とした資金繰りの支援策や補助金の支援策が打ち出されました。

(補助金についての支援策は【事業再構築補助金】第9回以降の公募はある?令和4年補正予算案についてをご覧下さい。)

資金繰り支援の内容

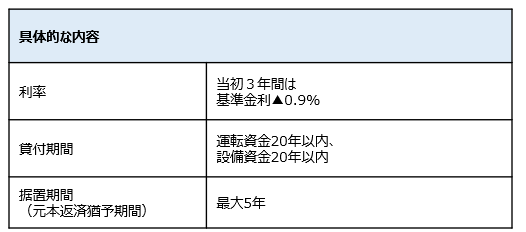

☑低金利・無担保融資の継続(令和5年3月末まで実施)

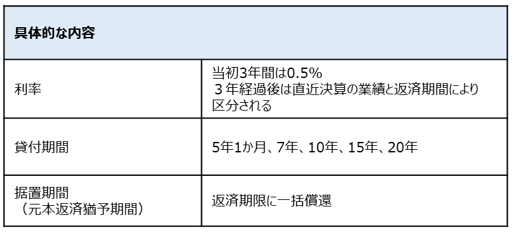

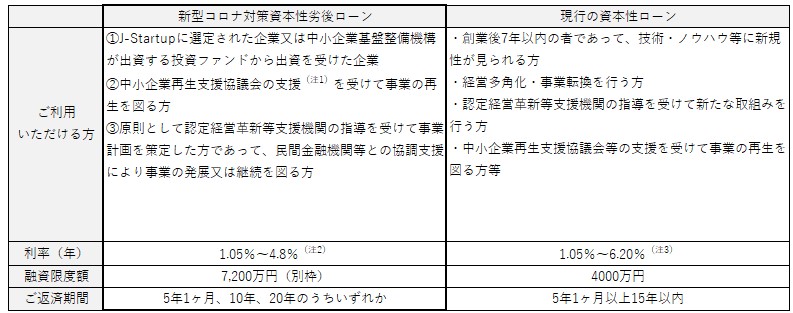

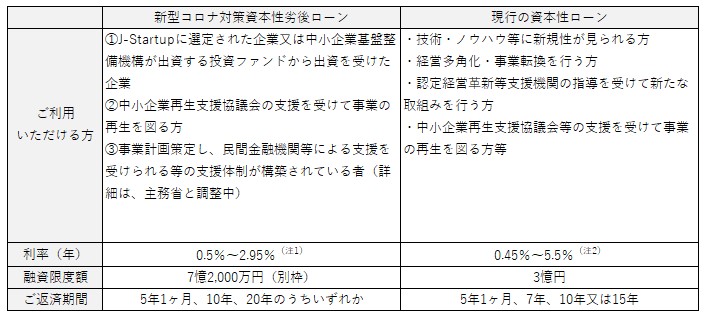

新型コロナウイルス感染症の影響により、業績が悪化している事業者に対して低金利で融資する融資制度です。

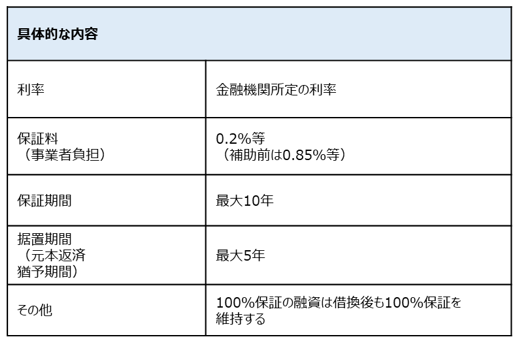

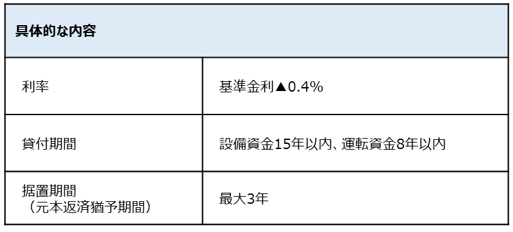

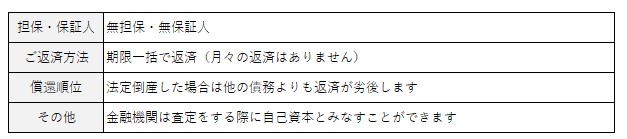

民間ゼロゼロ融資(実質無利子・無担保融資)からの借り換え、他の保証付融資からの借り換えなどを行う事業者に対する信用保証制度の創設と信用保証料の一部を補助する制度です。

ただし、金融機関の継続的な伴走支援を受けること、経営行動計画書の作成することが条件とされています。

(開始時期は、令和4年度2次補正予算の状況を踏まえて実施する予定であり、2022年11月21日時点では開始されていません。)

追加融資・借り換えを延命措置としないために

2023年7月以降本格化する実質無利子・無担保融資(ゼロゼロ融資)の返済を見据えた支援策が打ち出されたものとうかがえます。追加融資は当面の資金繰りは楽になりますが、単なる延命措置にしかすぎません。借り換えは金利や返済期間をより良い条件にするというメリットはありますが、返済期間が長期化するデメリットもあります。

また、最近では新型コロナウイルス感染症だけでなく、原油高や円安など企業の業績をひっ迫させる新たな問題が生じています。

事業を継続していくためには、追加融資、借り換えを行うだけではなく、ビジネスモデル自体を見直し事業を再構築することが必要となるかもしれません。

当社では事業再生・経営改善の専門家として、事業者様の現在の経営状況から問題点を分析し、資金繰り改善・経営改善に向けてあらゆるご支援を行っております。

無料経営相談も行っておりますので、いつでもご相談ください。

伊藤 侑加

(注1)当初3年間は0.5%。4年目以降は、直近決算の業績に応じて、貸付期間ごとに2区分の利率が適用されます。

(注1)当初3年間は0.5%。4年目以降は、直近決算の業績に応じて、貸付期間ごとに2区分の利率が適用されます。