経営者保証に関するガイドラインについて

フラッグシップ経営代表、中小企業診断士の長尾です。

本日は「経営者保証に関するガイドライン」についてお話させていただきます。

経営者保証のガイドラインは一般の事業者は知る機会もそうそうないのでこの機会に頭の片隅に入れていただければと思います。

【経営者保証に関するガイドラインとは】

経営者保証に関するガイドラインというのはそもそもどういうものでしょうか。

ご存知のように企業が金融機関から融資を受ける際に、経営者は保証人になります。

金融機関は法人である企業に融資をするのですが、当該企業が返済できなくなった場合には保証人である経営者へ返済を求めます。

これが経営者保証です。しかし、この経営者保証があることで様々な問題が表面化してきました。

そこで一定の条件をクリアすれば経営者の保証を不要にできるという制度や考え方をまとめたものが「経営者保証に関するガイドライン」なのです。

【経営者が保証人になる問題】

金融機関が中小企業に対して融資を行う時に経営者の保証を行うのは当然のように思えるのですが、実はそのことが色々な問題を引き起こしています。

例えば経営者保証があるために失敗を恐れ思い切った創業ができないということもありますし、東北の震災のような自己の責任ではない外部環境の急激な悪化による倒産でも経営者に借金が残るということもあります。

また、ビジネスモデルが陳腐化し、廃業したくても借金があるために廃業できないという事例もたくさんあります。

つまり、経営者保証があるために開業も廃業も促進されず、企業の新陳代謝が促進されていないというのが日本経済の大きな問題とされていました。

そこにメスを入れたのがこの「経営者保証に関するガイドライン」なのです。

【経営者保証を不要とする融資を受けるには】

では、実際に経営者保証を不要として融資を受けるにはどんな条件をクリアしていれば良いのでしょうか。

大きな条件は3つあります。

1.法人と経営者との関係が明確である

中小・零細企業では会社と経営者の財布が明確に分かれていないケースが少なくありません。

資金繰りが困ったときは経営者が個人的に資金を注入することもあるでしょうし、逆に経営者が会社の資金を貸し付けてそのまま放置していることもあります。

また交際費や車両費、雑費も公私混同しているケースもあります。

経営者保証に関するガイドラインではそのあたりをきちんと明確にし、管理できているという事が求められます。当たり前といえば当たり前でしょう。

2.財務基盤が強固である

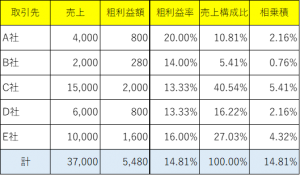

経営者保証を外すからには当然強い財務基盤であることが求められます。これも貸す側にとってみれば当然でしょう。このガイドラインで求められる財務上の数値基準は以下の通りです。

①自己資本比率20%以上

自己資本比率=純資産÷(純資産+負債)×100

②総資本事業利益率10%以上

総資本事業利益率=(営業利益+営業外利益)÷総資産

③インタレスト・カバレッジ・レシオ2.0倍以上

インタレスト・カバレッジ・レシオ=(営業利益+営業外利益)÷(支払利息+割引料)

※無担保無保証人の要件は①を満たしており、かつ②もしくは③を満たしている

※有担保無保証人の要件は①から③のいずれかの1つを満たしている

これらはかなり高いハードルですが、逆にこれらをクリアしているなら経営者保証を外す大きな一歩になるでしょう。

顧問税理士の先生にご確認することをお勧めします。

3.財務状況を正確に把握し、必要に応じて情報を開示できる(透明性が高い)

自社の過去及び現在の状況を把握していることは当然ですが、それに加え将来の展望がきちんと説明できる必要があります。

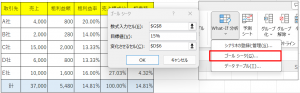

具体的には毎月きちんと試算表を作成している、資金繰り表がある、事業計画書を作成している、外部専門家を招き入れ業績報告を金融機関にも定期的に行っている、という状態が求められます。

その状態であれば経営者保証に関するガイドラインが求める透明性が高い状態と言えるでしょう。

【まずは相談を】

経営者保証を外したい、これから検討したいという場合は顧問税理士の先生や金融機関の担当者に相談してみましょう。

ただし、金融機関にとっては経営者保証を外す話は面白いものではありません。

いきなり「自社の経営者保証を外せ!」というのではなく、あくまで相談ベースで話すよう心掛けてください。

今までのお付き合いもあるので、ガイドラインを盾に強気で話をすると逆効果になりますのでご注意ください。

当社ではすでに経営者保証のガイドラインを適用し、経営者の個人保証を外した実績もございます。

経営者保証のガイドラインの適用をお考えの場合は一度、ご相談ください。