新型コロナウイルス感染症に関する経営相談窓口について

皆様、おはようございます。中小企業診断士の木戸です。

前回のブログでは、

1.資金繰り支援(貸付・保証)

2.新型コロナウイルス対策補助事業

3.中小企業・小規模企業の相談窓口

4.現地進出企業・現地情報及び相談窓口(ジェトロ)

5.輸出入手続きの緩和等

6.下請中小企業への配慮要請

といった経済産業省の支援策をご紹介いたしました。

本日は、様々な支援策があるものの自社にどの支援策があてはまるのかがわかり難い方や

目の前の業務への対応に追われ、支援策の活用までなかなか考えられない方などのために

経営相談窓口をご案内いたします。

1.公的機関の経営相談窓口

公的機関の経営相談窓口として、1月29日(水)から中小企業関連団体、

支援機関、政府系金融機関等に「新型コロナウイルスに関する経営相談窓口が

全国1,050拠点設置されました。

具体的には、日本政策金融公庫、商工組合中央金庫、信用保証協会、商工会議所、

商工会連合会、中小企業団体中央会およびよろず支援拠点、並びに全国商店街振興

組合連合会、中小企業基盤整備機構および各地方経済産業局等です。

今般の新型コロナウイルスの流行により、経営に影響を受けるまたはその恐れがある、

中小企業・小規模事業者の方であれば、経営上の相談を受けることができます。

土曜日、日曜日の経営相談も行っています。

平日の経営相談窓口はこちら

土日の経営相談窓口はこちら

2.民間の経営相談窓口

民間の経営相談窓口には、中小企業診断士や弁護士、税理士などの事務所が

経営相談窓口を設定しており、初回相談は無料のところも多くあり、各事務所の

専門分野によって、資金繰り支援や経営改善支援、雇用関係助成金支援、

法務関連支援など受けられる経営相談内容は異なります。

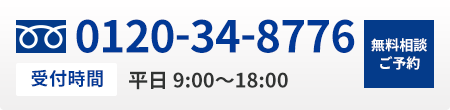

当社では、主に資金繰りや業況悪化された方の無料相談を行っています。

既に3月に入ってから2社様の借入金の元金返済ストップ、経営改善計画書策定支援の

ご相談を受けています。

新型コロナウイルス感染症の影響で倒産や廃業する企業がでてきており、

業種を問わず、多くの経営者の方が売上見込みや資金繰りなど先行きが

見えない不安を抱えられているかと思います。

相談するだけでもお気持ちが少しは楽になると思いますので、

どうぞご相談ください。

【お問合せ先】

●HP https://flagship-keiei.co.jp/contact/

●担当 kido@flagship-keiei.co.jp

<参照:中小企業庁ホームページ>

https://www.meti.go.jp/press/2019/02/20200228010/20200228010.html

https://www.meti.go.jp/press/2019/01/20200129007/20200129007.html